税理士だけでなく、弁護士先生や司法書士先生といった、知識を専門とする仕事では、必ず「調べる」という作業が発生します。

この場合「調べ尽くす」ことが大切です。

弁護士先生の場合は、事務所に就職した際、研修や先輩から「調べ方」を教えてもらうことができるかもしれません。

ですが、税理士の世界では、まだまだ「丁稚奉公(でっちぼうこう)」的な世界で、先輩や上司に「教えてください~」とお願いすると、

「オレの仕事を見たり、過去の資料を見たりして、自分でおぼえろ!」

と言われてしまうことが多いと思います。

※今はどうか分かりませんが(-_-)

そのため、税理士は自分で?「調べ方」を覚える必要があります。

難しい事、分からない事の調べ方について、少し考えてみました。

※山形県のワイナリーにて。

自分の事務所内で調べる

難しい事を調べる場合、税理士は、

「解説書→条文→判例・裁決」

といった順序で調べることが多いと思います。

そのため、調べ物をする際は、まずは自分の事務所内で調べ始めることになります。

書籍で調べる

自分が知らないことを調べるためには、まずは書籍をあたるのが一番です。

この際、どの順番で書籍を調べるかですが、私は次の順番で調べるようにしています。

- 大蔵財務協会の本(解説本・図解シリーズ)を読む

- 実績のある出版社の税務書籍を読む

大蔵財務協会の解説本を読む

私は、まずは、大蔵財務協会の書籍を調べるようにしています。

「え?まず条文や判例・裁決例(国税不服審判所の判断結果)を調べるんじゃないの?」

と、おっしゃる方もいるかもしれません。

ですが、税務の特徴として「税務署から管理?所管?されている」ということが挙げられます。

もちろん、法律(条文)を調べることは大切です。

しかし、「法律・判例・裁決例」を経た、実務上の考え方(エッセンス)を凝縮したのが、大蔵財務協会の書籍になるのです。

例えば、大蔵財務協会の「所得税質疑応答集」を見ると、それが良く分かります。

「必要経費」の項目には、「どれが経費になるか、ならないか」が、事細かに記載されています。

これらの解説ページには、基本的には、質問に対する回答が書かれているのみになり、根拠となる法令・判例等は、詳細に書かれていません。

※「この回答の根拠は所得税法**条である」くらいしか書かれていません。

ですが、その実務上の取扱いがこの書籍に収録されるまでに、無数の判例、裁決例、当局からの文書回答があり、それを踏まえての回答が、この書籍に掲載されているのです。

※いちいち根拠を書いていたら、キリがないので、書いてないのでしょう。

ところで、大蔵財務協会の書籍の「まえがき」には、だいたい次のようなことが書かれています。

「本書は、現在**国税局**課に勤務している者が、休日等を利用して執筆したものではありますが、文中意見にわたる部分は、個人的見解であることを申し沿えます。」

これを私なりに解釈すると、

「この本に書かれていることは、ほぼ、我々(税務当局)の公式見解だから、きちんと従うように!」

ということになるでしょうか(^^)

※まあ、休日等に書いているといっても、普段の仕事中にも書いていると思います。これらの本はいわば「教科書」といえるくらい、大切な本ですから。

以前、税務署OBの税理士先生に聞いたのですが、税務署の本棚にも、大蔵財務協会の書籍は常備してあり、職員の方が調べ物をしているそうです。

※全ての書籍が揃っているわけではないらしいのですが。

実際、大蔵財務協会の書籍は、税務署OBの方々が執筆されているものが多いので、その意味からも、書かれている内容は、税務当局のほぼ公式見解になると思います。

なお、3年~5年おきに発行される質疑応答集(所得税質疑応答集)は、出るたびに買っておいた方が良いでしょう。

というのも、これらの書籍。

基本的には、以前のものと、ほぼ同じ内容なんですが、たま~に、以前記載があった部分が削除されていたり、逆に、解説が追加になっていたりする部分があります。

これらは「税務当局からの隠れた?メッセージ」と考える必要があります。

「今後は、AをBのように判断するので、気をつけるように」といった感じにでしょうか。

ですから、大蔵財務協会の書籍は、改訂版が出る度に、できるだけ毎回購入した方が良いでしょう。

実績のある出版社の税務書籍を読む

大蔵財務協会が、税務で一番権威がある?書籍になると思います。

ですが、それ以外にも実績ある出版社があります。

私がよく購入している出版社は、次のようなものになるでしょうか。

- 税務研究会

- 清文社

- 新日本法規

- ぎょうせい

- 日本加除出版

- 中央経済社

この他にも色々な出版社がありますが、あまり大きくない出版社の本ですと、ちょっと心配になるかもしれません。

※ただし、大手出版社の本でも、たまに間違ったことが書いてあるので、大きい出版社だから絶対安心、と言うわけではありませんが。

これらの書籍も、さきほどの質疑応答集と同じく、初版が発売されたら、基本的に増刷はないので、書店で見かけたら、すぐ買うようにしています。

国税庁のホームページで調べる

今は税務署側も親切で、簡単な調べ物なら、国税庁ホームページのタックスアンサー等で調べられます。

※ここで調べ物が解決することも多いでしょう。

なお、ここで公開している情報は、永久に掲載されているものばかりではありません。

私が注意しているのは「期限が来ると消えてしまう情報」です。

国税庁の「その他法令解釈に関する情報」に記載されている情報は、新着情報があると、古い情報はどんどん下に流れていき、最後は消えてしまいます。

※平成30年4月にホームページが改修されたので、今はどうか分かりませんが、昔はそうなっていたと思います。ただし、消えてしまっても、後で説明する「TAINZ」で調べることはできますが。

特に、資産税関係(相続税・贈与税・財産評価・譲渡所得)については、たまにチェックして、必要であれば印刷やPDF保存をしておくようにしましょう。

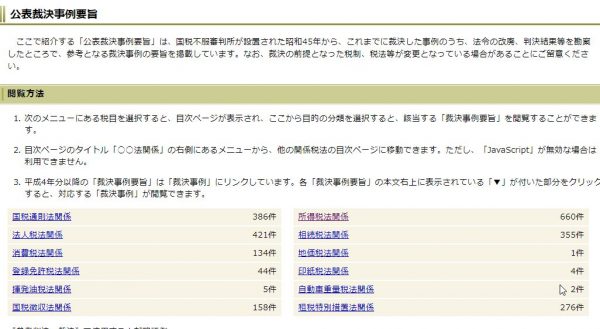

国税不服審判所のホームページで調べる

「国税不服審判所のホームページ」にも、参考になる情報があります。

税務署と納税者とが争うとき、普通は、まず国税不服審判所で判断を仰ぐことになります。

※国税不服審判所では、税務に精通した方々が、公平な視点でジャッジしてくれる、ということにはなっています。

その判断(裁決)の結果を載せているのが、このホームページになります。

裁決は、基本的には非公開で、納税者と課税庁とで、書面により争点を絞って争います。

この内容は、基本的には非公開です。

ですが、役所側で、わざわざ公開しているものが「公表裁決事例」なのです。

※もちろん、納税者の名前等は非公開になっていますが。

ところで、このなかに、公表裁決事例の「要旨」が記載されているページがあります。

ここには、

「これまでに裁決した事例のうち、・・・・参考となる裁決時例の要旨を掲載しています」

と書いてあります。

つまり、

「実務上は、こちらに記載されている内容で判断するから、気をつけるように!」

と、役所側がわざわざ注意してくれている、と考えることもできます。

ですから、実務上は、基本的には、こちらの判断結果に従って動くことになります。

わざわざ「公開」してくれているのですから、ここのホームページに書いてあることを知らずに実務をして、失敗?したら、それはまずいでしょう。

この要旨は、基本的には、法令番号順に並んでいますから、調べたい法律の構成が頭に入っていると、スムースに調べることができるでしょう。

TAINZ(タインズ)で調べる

「TAINZ(タインズ)」という、税理士向けのデータベースがあります。

※税理士しか利用できません。また、利用には費用がかかります。

このデータベースには、次のような情報が搭載されています。

- 過去の税務関係の判例、裁決例のほとんどが収録されている

- 税務当局内の情報も、情報公開法で収録されている(一部)

ここでの調べ方のポイントは「下から上に調べる」ということです。

例えば、条文番号や、特定のキーワード(例えば「医療費控除」)で検索すると、次の順番で検索結果が表示されます。

- 判例

- 裁決例

- 基本通達

- 個別

- 相談事例

私は、相談事例があれば、まずそちらから読むようにしています。

この「相談事例」には、国税庁内部のみで公開されていた相談事例も掲載されており、内部でどのように判断しているのか、大変参考になります。

また、「個別」と書いてある部分も、過去の事前照会(納税者が課税当局に事前に相談すること)が掲載されていることもあるので、こちらも参考になります。

つまり、下の項目が一番具体的に書かれていて、上にいくほど読みにくい?ものになります。

ですから、検索結果の一番下から読んでいくのがいいと思います。

また、細かなテクニックですが、ある事例をいったん読んで、戻るボタンで検索結果一覧に戻ったら、キーボードの「F5(ブラウザの再読み込み)」を押すことをオススメします。

というのも、記事を読んでから戻るボタンを押しても、記事一覧のリンク先が青いままで、どれを読んだのか分からなくなってしまいます。

「F5(再読み込み)」を押すことで、検索結果が再度読み込まれ、既に読んだ記事リンクが赤く表示されるので、オススメです。

民間会社のデータベースで調べる

民間会社が、税理士向けの有料データベースを公開しています。

私は、税務研究会を使っています。

こちらでは、過去の税務雑誌(税務通信)のバックナンバーを確認できるので、便利です。

※バックナンバーの記事内容を検索する際、検索エンジンがあまり賢くないのか?、上手く検索できないことが多々ありますが。

税務雑誌(税務通信、T&Aマスター等)を、毎週定期購読していても、どうしても数年前~数十年前の情報は忘れています。

上手く使えば、バックナンバーから記事を検索できるので、オススメです。

国税OBの質問サービスで調べる

「国税OBの税理士先生が、メールで相談にのってくれる」というサービスが、いくつかあります。

色々な会社が、このサービスを展開しています。

※以前、私もこのサービスのうちの1つを使っていましたが、現在は使っていません。

自分で悩んだことを、実務経験豊富な国税OBの先生が相談にのってくれる、と聞けば、すごく良いサービスに感じられます。

ですが、国税OBの先生といえども、スーパーマンではありません。

回答が、自分と出した結論と同じ事が多々あったり、または、「これ間違っているんじゃないか?」ということもありました。

※実際、私の知り合いの税理士先生が、あるサービスを利用していて、間違った回答をされたそうです。その際「これ、間違ってるんじゃないですか?」と再質問して間違いが見つかり、回答を訂正して頂いたこともあったそうです。

ただ、かなり勉強になるご意見や、有用な回答をして頂いたこともあるので、サービス費用が払えるのならば、加入しておいて損はないでしょう。

※これらのサービスは、各社とも、結構高いので、使うか、使わないかは、その税理士先生の判断になります。

外に出て調べる

事務所内で調べ尽くして、まだ解決しない場合や、不安が残る場合は、事務所の外に出て調べることになります。

大型書店に行く

大型書店に行くと、様々な書籍が置かれています。

私の事務所の近くに、大型書店が3箇所あります。

- 丸善(日本橋店)

- 丸善(丸の内本店)

- 八重洲ブックセンター

購入目的の書籍が決まっている場合、店舗に在庫があるか、「丸善の在庫検索サイト」で確認すると良いでしょう。

そうすると、次のように、在庫状況が表示されますので、無駄足を踏まないですみます。

また、どの書籍を購入すれば良いか、決まっていない場合は、

「丸善(日本橋店)→丸善(丸の内本店)→八重洲ブックセンター」

という順番で、書店巡りをしています。

これには理由があります。

- 丸善(日本橋店)

・・・税務・会計関係の書籍が豊富 - 丸善(丸の内本店)

・・・法務関係の書籍が豊富 - 八重洲ブックセンター

・・・若干品揃えが少ない

一昔前は、「八重洲ブックセンターが最強」といえたでしょう。

東京駅の目の前ですし、各種専門書を揃えてありますから。

※15年くらい前の話ですが、私の知り合いの税理士先生は、地方にあるご自身の事務所から、出張等で東京に来るとき、必ず八重洲ブックセンターによって、税務書籍を購入していたそうです。

しかしながら、現在は丸善の方が、使い勝手が良いと思います。

※同じ丸善でも、「日本橋」と「丸の内」では品揃えが異なります。

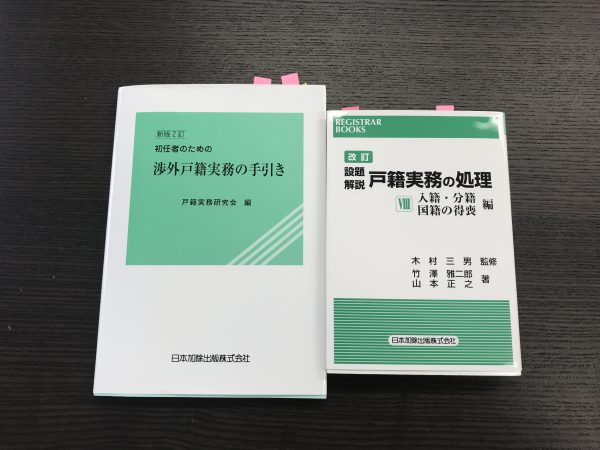

以前、個人の戸籍謄本の見方について、悩んだことがあります。

具体的には、「その人に日本国籍があるか、ないか?」ということにです。

税務では、その人に日本国籍があるのか、ないのかで、課税関係が変わる場合があります。

ですので、税理士といえども、戸籍の見方、日本国籍の仕組みを学ぶ必要があります。

こちらの書籍は、丸善(丸の内本店)で購入しました。

こちらの書籍、司法書士先生向けの本だと思うのですが、戸籍法についての概要や、外国人と結婚すると戸籍はどうなるか、といったことが分かりやすく解説されていて、オススメです。

こちらには、戸籍謄本の具体的な記載内容が書かれています。

※特に、日本国籍を喪失した場合、どのような戸籍謄本となるのか、具体例が書いてあってオススメです。

税理士が、(他分野である)戸籍謄本の見方を学ぶ必要があるのか?という疑問があります。

ですが、最低限は学ぶべきでしょう。

例えばですが、外国籍を自分の意思で取得した場合、基本的には日本国籍を失いますので、日本の役所でその手続きをしなければなりません。

ですが、その手続きをしていない人がいた場合、戸籍を見ると「日本国籍あり」となっていますが、税務でも「日本国籍あり」と考えるのでしょうか?

それとも、「日本国籍なし」と考えるのでしょうか?

※答えは、また別の記事で・・・。

このよう判断をする場合、税務以外の知識も必要となってきます。

税理士も、戸籍の前提となる法律、戸籍謄本の見方を、最低限おさえておく必要があるでしょう。

実際、悩む事例があって、さきほどのルートで書店巡りをしたわけですが、偶然、丸善の丸の内本店に、戸籍関係の本が多数あり、とりあえず全部斜め読みをして、一番解説がわかりやすい本を購入しました。

大型書店の近くで開業すると、困ったときに便利かもしれませんね。

大崎の税理士向けの図書館に行く

東京の品川区大崎に、税理士向けの図書室(公益財団法人日本税務研究センターが運営)があります。

※「税理士+図書室+大崎」で検索すると見つかります。また、税理士以外でも利用できます。

こちらには、税務関係の書籍が大量にあります。

特筆すべきは、次の書籍です。

- 過去の税務雑誌が数十年分保存されている

- 加除式の本が多数ある

税理士向けの図書室なので、税務書籍が多数あるのは当たり前?です。

ですが、税務では、

「法律・通達のどこにも書いていない。だけど、(過去の税務雑誌の)**雑誌に書いてあったから、そのように処理をする」

といったことがあります。

以前、「物納取り下げ時の取得費加算の修正申告・更正の請求手続き」について、悩んだことがあります。

(守秘義務があるので具体的には言えませんが)その事例について、どこにも書いてなく、八方調べ尽くしたのですが、分かりませんでした。

最後の手段?として、大崎の図書室にある、税務通信を、30年ほど前の記事から、索引を使って、片っ端から調べ始めました。

そうすると、25年ほど前の税務通信(税務研究会が発行している税務雑誌)に、

「本誌編集部が課税当局に取材したところ、**という取扱いになることが分かった」

と書いてあり、やった~(^^)ということがありました。

ですので、大崎の図書室も利用すべきです。

また、こちらの図書室に置いてある本を、どうしても購入したくなった場合は、アマゾンで中古本を買うのがオススメです。ただし、ものによっては、定価から相当値上がりしていることもあるので、お気を付けください。

※実際、定価4,000円の本を、20,000円で購入したときは、ちょっと悔しい?気分になりました・・・。

国会図書館に行く

国会図書館も、どんどん使うべきです。

※国会図書館にて。

国会図書館には、日本で発刊された、ほぼ全ての本が所蔵されています。

※コピーも可能ですが、著作権の関係で、内容の半分まで、といった制限がかかっています。

こちらで調べる内容ですが、主に、

- 数十年前の路線価図

- 数十年前の他分野の雑誌記事

といったことになると思います。

以前、不在者(行方不明者)関係の取扱いを調べる必要がありました。

この場合、司法書士先生向けの雑誌があって、そちらに、実務的な内容(**年くらい行方不明であれば、こうすべき。自殺の場合は残余財産が少ないのであれば**すべき)といった内容が書かれていて、こちらも大変参考になりました。

税金関係の書籍であれば、さきほどの大崎の図書館にあるんですが、他分野の過去の情報を調べたい場合は、国会図書館がオススメです。

他の税理士先生に聞く

ここまで調べて、結論が出ないようであれば、信頼できる他の税理士先生に聞いてみるのもいいかもしれません。

他の税理士先生に聞く方法としては、次のようなものがあります。

- 昔からの知り合いの税理士先生に聞く

- その分野に特化している税理士先生に聞く

・・・ただし、相談料が発生します - 税理士会の電話相談センターに聞いてみる

・・・関東圏の税理士先生の場合(他地域もあるかもしれませんが不明です)

私の場合は、まずは知り合いの税理士先生に「ここまで調べ尽くしたんだけど、あなたの直感を聞きたい」と、質問してみます。

(意外と、直感が当たっていることが多いです)

また、その分野に特化している先生に、お金を払って聞きに行く作戦ですが、相談料が結構高いことが多いです(例えば1時間5万円等)

テクニックとしては、質問事項を図に書いてまとめておいて、短時間で質問できるようにしておき、その先生のセミナーで休憩時間中に3分以内で質問する、といった方法があります。

そうすれば、セミナー参加料(1万円~3万円)で相談できます。

また、関東圏の税理士先生は、税理士会が行っている電話相談センターに、無料で相談することもできます。

こちらも有効だと思います。

結局は自分で調べるしかない

色々と書いてきました。

※ここまで調べてきて、どうしても分からなければ、条文や通達を読み直し、それでも分からなければ、あとは自分の直感に従うしかないでしょう(^^;)

また、ある調べ物が、どれくらい時間がかかるのか、見積もることも大切です。

というのも、我々は、いわば時間を切り売りしている職業だからです。

そのため、

- どこで調べるか?

- 何を調べるか?

- どれくらいの時間がかかるのか?

といったことを、日々意識する必要があります。

※ムダに調べると、貴重な時間を失ってしまいます。

東京は情報の中心地だけあって、(お金を払いさえすれば)色々なサービスが受けられます。

※税理士の業務も、極端な話し、難しい事は、お金さえ払えば、他の税理士に外注できます。

ですが、それでは成長できません。

そして何より、日頃から勉強しておかないと、

「(この仕事は自分には危険なので)外注した方が良い」

といった場合の、正しい判断基準を持つことができません。

私は、たまに、「その道のプロ」に外注(お願い)したりしています。

※例えば、難しすぎる土地評価などです。

ですが、お願いしても、結局は自分がその仕事に責任を持つわけですから、その分野の基礎的な知識は必要です。

※なので、「他の税理士に丸投げするから安心だ~」といった考えは捨てましょう(^_^)

難しい事が出てきたら、悩み、苦しみ、調べ尽くすことが、自身の成長につながります。

それには、時間を惜しんで、勉強すべきです。

※難しい書籍は、電車移動中に立ったまま読むのがオススメです。眠くなりませんので(^^)スマホを見ている場合ではありませんよ。

たまに、知り合いの弁護士先生から質問をいただき、調べ尽くして、回答することがあります。

そんなとき、やはり弁護士先生は(調べ物の専門家なので)分かってくださっていて、

「石橋先生~。ここまで調べ尽くしてくれて、ありがとう。最近の税理士先生は、調べ尽くすというトレーニングを受けないで独立している人も多いと思うんですよね。石橋先生が調べ尽くしてくれたのが、この検討資料から分かります。本当にありがとう!」

と言われると、かな~り嬉しいです(^o^)

※まあ、私も含めて、ほとんどの税理士は、調べ物の仕方なんて、教えてもらってないんですが・・・(T_T)

いかに自分の技術(=税務知識、周辺知識の吸収)を高めるか。

それが、これからの税理士にとって、必要になると思います。

日々、頑張っていきましょう!