先日、税理士の友人が「土地の物納について相談したい」ということで相談に来ました。

物納(ぶつのう)とは、

「相続税のお金で払うのではなく、モノで払う」

という制度です。

この制度、あまり使われていないのですが、それには理由があります。

その理由とは、ひとこと、

「とても大変で、税理士が関わると、かかりっきりになってしまうから」

ということです(^^)

なぜ大変なのか、少し整理してみました。

※守秘義務の関係で、事実関係を少し変更しています。

※かっぱ橋にて。

物納はどこに相談すれば良いのか?

物納は、色々と難しい手続きがあるので、国税庁もパンフレットを出しています。

また、市販の書籍でも(数は少ないですが)それなりに解説されています。

ですが、難しいんです。

※何が難しいかは、後述します。

私が最後に物納手続きをしたのは数年前。

そのときは、次のような流れでした。

「相続税申告書+物納申請書(添付書類含む)」を税務署に提出

↓

「税務署(または国税局)から呼び出され説明をする」

↓

「足りない書類を追加で提出」

↓

「(金銭納付困難理由書が認められたら)財務局の担当官と一緒に物件調査に行く」

↓

「無事に物納財産が収納される」

物納は難しく、かつ特殊業務なので、どの税務署でも受け付けるというわけではありません。

物納申請書は、相続税の納税地の税務署に提出するのですが、実際に審査を担当するのは、その税務署ではなく、物納を担当する税務署なのです。

※数年前までは、東京23区を担当しているのは、練馬東税務署と東京上野税務署だったと記憶しています。ただし、物納申請額が数千万円以上や、物納申請財産の数が多い場合は、最初から国税局が担当になりました。

ですから、数年前までは、税務署から呼び出された場合、23区の西の地方の人は、わざわざ練馬東税務署へ、東の方の人は、わざわざ東京上野税務署に行く必要があったんです。

※ですが、私が申請した事案では、金額・申請財産の数とも多かったので、最初から国税局扱いになりました。国税局担当者様からは「石橋先生の事務所は東京国税局(当時は大手町にありました)が近くてラッキーでしたね~。」と言われました。実際、自転車で東京国税局に何回も通った税理士は、私だけだと思います(^^ )。

その時、国税局担当者様に「物納について事前相談したい場合は、国税局担当部署に直接お電話しても良いですか?」とお聞きしたところ「大丈夫ですよ」と、お答え頂きました。

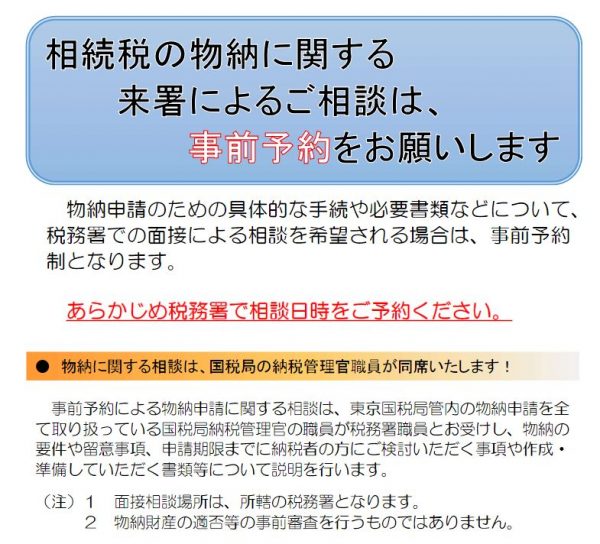

ですが、最近は相談システムが変わったようで、国税庁ホームページに、次のような記載がされていました。

ここに、次のようなパンフレットがありました。

これを読むと、どうやら、物納の事前相談は、

- 税務署で行う

- 税務署員+国税局の職員(物納担当)とで行う

以前は、どこで相談すれば良いか分からなかったので、一歩前進といったところでしょうか。

ただ、ここでの相談は、「金銭納付を困難とする理由書(相続税を払うお金がない理由書)」と「提出書類(何を提出したら良いのか)」についてだけでしょう。

※後述しますが、物納申請した財産(不動産等)は、財務局の物件チェックが入ります。そのチェックに耐えうる物件なのかは、不動産の知識が必要なので、国税局職員も分からない部分が出てくると思います。

また「そもそも相談に行くのが良いのか?」という問題があります。

後述しますが、物納の一番の山場?は「金銭納付を困難とする理由書」です。

この「金銭納付を困難とする理由書」について、事前に相談に行くと、

「なんだ、物納しなくても、お金で払えるじゃないの?」

と、納税者について、いらぬ誤解、間違った理解を与えてしまうかもしれません。

※税務署側は、相談内容を記録していると思います。それが数ヶ月~数年後に提出する物納申請の参考にするかは分かりませんが・・・。

ですから「相談に行く」と言っても、そう簡単ではないかもしれません。

※先日食べた、美味しいランチ。

物納は何が難しいのか?

平成18年度の税制改正により、物納のハードルは格段に上がりました。

何が難しいのか、整理してみましょう。

「金銭納付を困難とする理由書」が厳しくなった

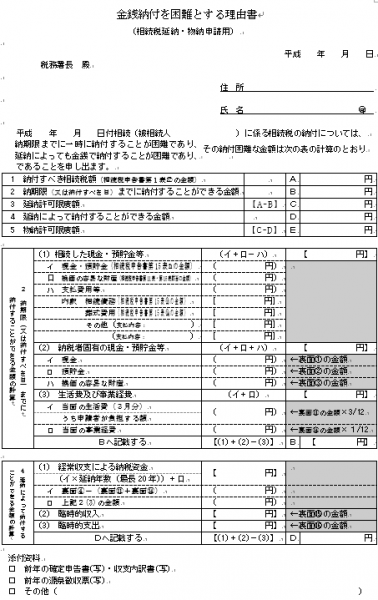

物納する際は、物納申請書に「金銭納付を困難とする理由書」を添付することになっています。

この「金銭納付を困難とする理由書」が曲者(くせもの)です。

この書類ですが、ざっくり説明すると、つぎのような流れで記載します。

- まず相続した預貯金で払ってください

- ダメなら、相続人(納税者)が元々持っているお金から払ってください

- それでもダメなら物納申請者(相続人)の収入で20年分割(延納)で払ってください

- 20年分割で払いきれない分だけ、物納を認めます(=物納申請額)

これ、普通に考えたら、物納申請額(=相続税を物納で払える金額)が出ないと思います。

というのも、相続人が自分の収入(例えば給与収入等)で20年間で払いきれない場合って、ありえないじゃないですか。

※そんな人生設計にしたら、生活が破綻してしまいますよね(^^;)

この「金銭納付を困難とする理由書」ですが、平成18年度の税制改正で書式が変わり、現在のものになった訳ですが、それまでの旧様式は、今よりは相当緩い?感じの記載でした。

当時の書式を見てみると、

- 子女の入学金・結婚費用

- 保険料支出

- 事業用資産の購入

なる項目が挙げられていて、かつ、今ほど細かくなく、納税者に優しい?書式になっています。

※計算方法の考え方は、今も昔も変わらないのですが、昔の方がざっくり、アバウトで良かったんですね。

ですが、今の書式では、そんな優しい?項目はなく、相続人の生活費が月10万円!で計算するように記載があります。

※まあ、実際には10万で生活できる人は少ない思いますので、その場合は、別に根拠資料を添付する必要があります。

また、所得税の確定申告書や、納税者の預金通帳コピーも付ける必要が出てきて、これだけでも、平成18年度改正で物納が相当厳しくなったのが分かります。

たまに、平成18年改正前の物納を経験した地主様から、

「石橋先生!物納、当然できますよね!だって、前回の税理士先生ができたんですから。今回もやってちょうだいよ!」

と、激励?(おしかり?)を頂く事があります。

ですが、この「金銭納付を困難とする理由書」が最難関のハードルなんです。

実際、国税局担当者様からは

「石橋先生~。私の個人的な意見ですが、金銭納付を困難とする理由書が通ったなら(=国税局に認められたなら)、物納は6割~7割、成功したと思っても良いと思いますよ~」

とのお話しを頂いたことがあります。

※残りの3割~4割は、後述する「物件整備・物件調査」です。

ところで、相談に来た友人の税理士に、実際の手続き書類を見せて(もちろん守秘義務に関する部分は伏せて)「金銭納付を困難とする理由書」について説明したら、ちょっと引いてました(^^ )

※「ここまでやらなきゃいけないの?これじゃ、他の仕事できないじゃん!」といった感じにです。そうです。物納は奉仕の精神がないと、できんのですよ~。

原則1年以内に手続きを終える必要が出てきた

平成18年度改正前は「とりあえず物納」という方法がありました。

「とりあえず物納」とは、相続税申告書と一緒に物納申請書も出して、戦国武将の「兵糧攻め(ひょうりょうぜめ)」よろしく、相続税を気長に払おう、という方法です。

私が知っている範囲でも、10年がかりで底地(=他人に貸している土地)を物納した方もいらっしゃいます。

改正前は、物納申請して許可(=国が財産を受け取る)が出るまでの期間は、原則として利子税(利息)はかかりませんでした。

ですから、必要書類(土地の測量図、賃貸借契約書等)が揃ってなくても、とりあえず物納申請書を出しておいて、後はじっくり料理?(書類を揃える)すれば良かったんです。

ですが、改正後は原則として、物納申請書を提出するまで(提出期限は相続税申告書提出と同じです)に、必要書類を全て提出する必要があります。

※延長は出来ますが、原則1年以内に提出する必要があります。

ということで、期限的にも厳しくなってしまっています。

ところで、国税庁ホームページに、物納の処理件数表なるものがあります。

ここの「処理未済」の欄に注目です。

平成10年代前半は、処理未済件数が相当溜まっていました。

※「とりあえず物納」で粘っていた人も、かなり含まれていると思います。

ですが、直近の平成29年度は、物納の申請件数がなんと「68件」になってしまっています。

これだけでも、物納は流行っていないのが分かります。

利子税がかかるようになってしまった

相続税の物納が認められるまでは、相続税をまだ払っていない状態ですから、利息(延滞税)を払う必要があります。

この延滞税ですが、改正前は、物納が認められれば、支払う必要はありませんでした。

そのため、とりあえず物納申請をしておいて、数年後に物納許可がでても、延滞税は払う必要はありませんでした。

ですが、改正後は、遅れた場合は、原則として利子税(延滞税と名称は異なりますが、同じく利息的な税金です)がかかります。

※測量図が間に合わないといった場合、1年を限度に提出期限を延長してもらえますが、その期限延長分の利息がかかるのです。

ただし、本来の高い利子税から、安い利子税へと「一部免除」してもらうことが可能です。この場合、「延滞税免除通知書」が送られてくるんですが、これが届くまでは原則、高い利子税のままですから、来るまではちょっとヒヤヒヤします(^^)

利子税の金額は馬鹿になりません。

私の場合、申請税額が多かったので、本来は数百万円払うことになっていました。

※ただし、まけて(免除)してもらったので、数十万円になりましたが(^^;)

揃える書類がめちゃくちゃ多い

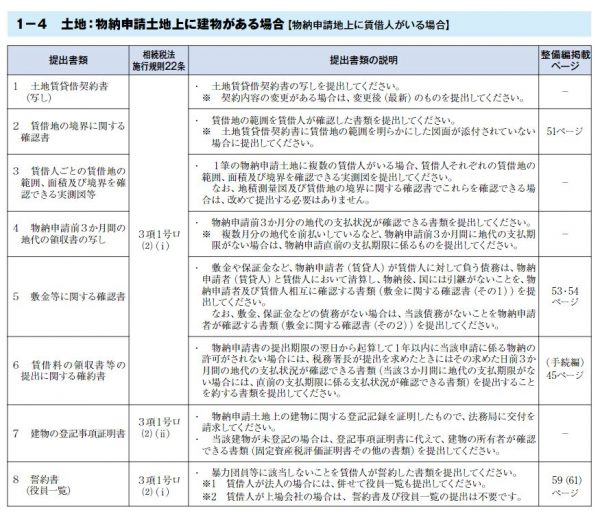

例えば、貸宅地(他人に貸している土地)を物納申請したとしましょう。

その際は、最低限、次の書類を揃える必要があります。

物納パンフレットから引用しましたが、なんと借りている人の誓約書(反社会的勢力でないことの証明)も必要です。

※こんなの、相手によっては怒りますよね。「おれを何だと思ってるんだ!」みたいに・・・。

これ以外にも、お隣さんの印鑑が必要な書類があったりして、色々と大変です。

※「誰がお隣さんの印鑑をもらいにいくのか」といった大問題がありますが・・・。

不動産の知識が必要

不動産の物納の特徴として、

「不動産屋さんと同じくらいの不動産知識が必要」

ということが挙げられます。

例えば、次のような知識です。

- 官民査定、民民査定の違い

- 越境物の取扱い

- 作成されている賃貸借契約書の条項が適法か

- 境界杭(くい)の見方、種類

不動産を物納申請した際、財務局の担当官が現地調査に来て、色々と質問されます。

そのとき、土地家屋調査士の先生も立ち会うのですが、申請者である税理士自身も最低限の不動産知識が必要です。

※ただ、税理士の本来の仕事は、会計知識に基づく会社の税務申告や、相続税申告なんですよね・・・。

※「いきなりステーキ」と間違えそうなお店の伝票(^^ )。システムもいきなりステーキみたいでした。

それでも物納は検討すべき

物納のデメリットばかり、書いてきました。

税理士がやりたがらない理由をまとめると、次のようなものです。

- 仕事が難しい

必要な知識が広範囲にわたる - 手離れが悪い

時間がかかりますし、確実に物納できる訳ではないので。 - 仕事の内容と税理士報酬とが合わない

物納をやり出すと、税理士はかかりきりになりますが、そんなに報酬はもらえません。

※そもそも、お金がないので物納するわけですから・・・。

ですが、物納できる可能性があるならば、お客様(納税者)に伝えるべきです。

物納のメリットとは、次のようなものになります。

- 不要な財産で相続税を払える

特に貸宅地(かしたくち=貸している土地)は有効です - 値下がりした財産でも物納できる可能性がある

相続後に暴落した上場株式でも、原則、相続時点での価額で受け取ってもらえます

よく「地主様は貸宅地の物納が有効」と言われます。

これは本当です。

貸している土地は、安い地代(使用料)しかもらえませんし、その割には高い相続税を払うことになるからです。

また、貸宅地を他人に売却しようとすると、二束三文の価額での買い取りになります。

※そのため、借りている人(借地人)に買い取ってもらうか、借地人と一緒に売却するしかないんです。

ですから(先祖代々の土地という想いはあるかもしれませんが)、貸宅地を物納できれば、実質、適正価額で売却できたのと同じ効果があり、地主様の資産保全につながります。

ですが、これを実行するには、税理士の「奉仕の精神」が必要となります。

税理士側は、もの凄い作業量・作業時間がかかります。

※お客様には、そのことは分かりません。

また、お金がないから物納するわけです。

お客様に、作業量・作業時間に見合った報酬を頂こうとしても、なかなかお支払い頂けないかもしれません。

ですが、それでも物納を検討すべきなんでしょう。

※特に「街の個人税理士」は必ず検討しましょう。

なぜか?

それは「大手税理士事務所には不向きな仕事」だと思うからです。

もちろん、大手税理士事務所には、多くの物納経験がありますから、お願いすればできるでしょう。

ですが、ある大手税理士事務所の実例ですと、

- 金銭納付を困難とする理由書は税理士が担当

- 不動産については不動産部門の人間が担当

といったように、分業制になってしまうんです。

また、物納するかしないかは、数十年間、その地主様の資産を見てきた、街の個人税理士の方が、適切に判断できるでしょう。

「奉仕の精神」を持つためには、そのお客様を「お守りしたい」と思えることが必要です。

そのためには、税理士側も、自分を理解してくださる、評価してくださるお客様だけを顧問先にする、といったことも必要になるかもしれません。

物納は大変。

ですが、1件の物納で、税理士は大きく成長できます。

※私の感覚では、1件の物納手続きについて、全て税理士が関与すると、普通の相続税申告の10件分くらいの経験値になると思います。

つらいこともあるかもしれません。

※お隣さんに印鑑をもらいにいって、嫌な顔をされたり。

落ち込むこともあるでしょう。

※電話口で借地人に怒られたり。

ですが、お客様のために、頑張っていきましょう!